Dr. M. Pattabiraman (Freefincal), जो आईआईटी मद्रास के प्रोफेसर हैं, भारत में जल्दी रिटायरमेंट के लिए अपनी पर्सनल फाइनेंस और इन्वेस्टमेंट स्ट्रैटेजी साझा करते हैं।

जल्दी रिटायरमेंट का सबसे अच्छा तरीका – Dr. M. Pattabiraman की रणनीति

भूमिका

आज के युग में हर कोई वित्तीय स्वतंत्रता और जल्दी रिटायरमेंट के सपने देखता है। लेकिन क्या आपको पता है कि सिर्फ एसआईपी (SIP) शुरू करना इस सपने को सच नहीं कर सकता? Dr. M. Pattabiraman के अनुसार, तेजी से निवेश बढ़ाना ही असली राज़ है, न कि केवल एसआईपी या उच्च रिटर्न के पीछे भागना।

इस लेख में हम उनकी रणनीति, निवेश के बुनियादी नियम, आम गलतियाँ, और जल्दी रिटायरमेंट की सही योजना पर चर्चा करेंगे।

जल्दी रिटायरमेंट के प्रति सोच

हममें से अधिकांश लोग सोचते हैं कि 2,000 या 5,000 रुपये की एसआईपी शुरू कर दी, मतलब भविष्य सुरक्षित है। Dr. Pattabiraman कहते हैं – “आपका काम यहीं खत्म नहीं होता, बल्कि यहां से शुरू होता है।”

निवेश हर साल बढ़ाएं

उनके अनुसार, सबसे बड़ी गलती यह है कि लोग अपना निवेश साल दर साल नहीं बढ़ाते। “कम से कम 10 प्रतिशत सालाना निवेश को जरूर बढ़ाएं, अगर संभव हो तो 20-25% तक ले जाएं।”

यह कठिन है क्योंकि आमतौर पर सैलरी उतनी नहीं बढ़ती जितनी जरूरत पड़ती है, और जीवनशैली खर्च उससे ज्यादा तेज बढ़ जाती है।

खर्चों की सही गणना

उनका कहना है कि लोग अक्सर शीशे में खुद को देखकर सोच लेते हैं – “मैं यह डिज़र्व करता हूँ!” निवेश की दिशा में यह मानसिकता रुकावट है।

रिटायरमेंट कॉर्पस कैसे बनाएं?

Dr. Pattabiraman आमतौर पर अपने कॉर्पस का आंकड़ा सार्वजनिक नहीं करते। वे ‘Expense Multiple’ की बात करते हैं – यदि आपके वार्षिक खर्च X हैं, तो अगर आपके पास 30X का कॉर्पस है तो आप वित्तीय स्वतंत्रता के नजदीक हैं।

- 30x खर्च की जरूरत – यानी आपकी सालाना जरूरत का 30 गुना फंड आपके पास होना चाहिए।

- Withdraw Rate – 4% (यानी हर साल कॉर्पस का 4% खर्च कर सकते हैं)

- उनका कॉर्पस आज 60x है, यानी जरूरी खर्च का 60 गुना!

पहला निवेश और शुरुआत

Dr. Pattabiraman ने अपना पहला एसआईपी 1,500 रुपये में एक डिविडेंड फंड में बिना ज्यादा रिसर्च किए शुरू किया। धीरे-धीरे समझ आया कि:

- एसआईपी एक सीमा के बाद उतना असरदार नहीं होता।

- वित्तीय स्थिति के अनुसार निवेश बढ़ाना चाहिए।

- लचीला निवेश – कभी 7,000, कभी 10,000 – माहवार एक्सेल शीट में ट्रैक करते हैं।

- उन्हें बाजार में उतार-चढ़ाव की चिंता नहीं, बल्कि वह निवेश की मात्रा पर फोकस करते हैं।

एसआईपी बनाम लम्पसम निवेश

कई बार किसी महीने खर्च ज्यादा हो जाता है और एसआईपी करना मुश्किल हो जाता है। ऐसी स्थिति में लोग एसआईपी रोक देते हैं। Dr. Pattabiraman ने फिक्स्ड एसआईपी से हटकर मैन्युअल लम्पसम निवेश करना शुरू किया, जिससे लचीलापन आया।

नतीजा –

- मैन्युअल निवेश हर महीने जितना संभव हो।

- निवेश का रिकॉर्ड एक्सेल शीट में लगातार रखा।

- समय-समय पर निवेश बढ़ाया।

- सालाना 20-25% निवेश बढ़ाने में कामयाबी मिली।

निवेश बढ़ाने की स्ट्रैटेजी

वे कहते हैं – “निवेश की वृद्धि दर ही आपको जल्दी रिटायरमेंट की ओर ले जाती है।”

निवेश रिटर्न (जैसे 12-15% सालाना) भले ही उतार-चढ़ाव भरा हो, लेकिन निवेश की मात्रा हर साल 20-25% बढ़ाने की आदत से कंपाउंडिंग का पूरा लाभ मिलता है।

रिटायरमेंट प्लानिंग की गणना

Dr. Pattabiraman एक आसान उदाहरण भी देते हैं:

- मान लीजिये आपकी मासिक खर्च 30,000 रुपये है।

- रिटायरमेंट अभी 25 साल दूर है।

- महंगाई दर 7% माने।

ऐसे में मासिक निवेश का सरल फॉर्मूला – मौजूदा खर्च का कम से कम 50% हर महीने निवेश करें।

- उनके अनुसार, 25 साल बाद 30,000 खर्च की जरूरत लगभग 6 करोड़ होगी।

- अगर आप सालाना निवेश को 10% बढ़ाते हैं और पोर्टफोलियो का रिटर्न 10-11% है, तो महीने के 18,000 रुपये निवेश करने होंगे (यानी खर्च का 60%)।

सार: खर्च का 50% निवेश करें तो रिटायरमेंट सुरक्षित।

सही खर्च की परिभाषा

रिटायरमेंट प्लानिंग में केवल ESSENTIAL खर्च गिने:

- EMI, किराया, बच्चों या बुजुर्गों के खर्च शामिल नहीं।

- केवल खुद और जीवनसाथी की आवश्यकताएं।

- जो खर्च रिटायरमेंट के वक्त भी रहेंगे, उन्हीं को फोकस करें।

- EPF/NPS सहित कुल निवेश का आंकलन करें।

अगर 50% से ज्यादा, जैसे 60%, 80% या 200% निवेश कर सकते हैं तो और बेहतर।

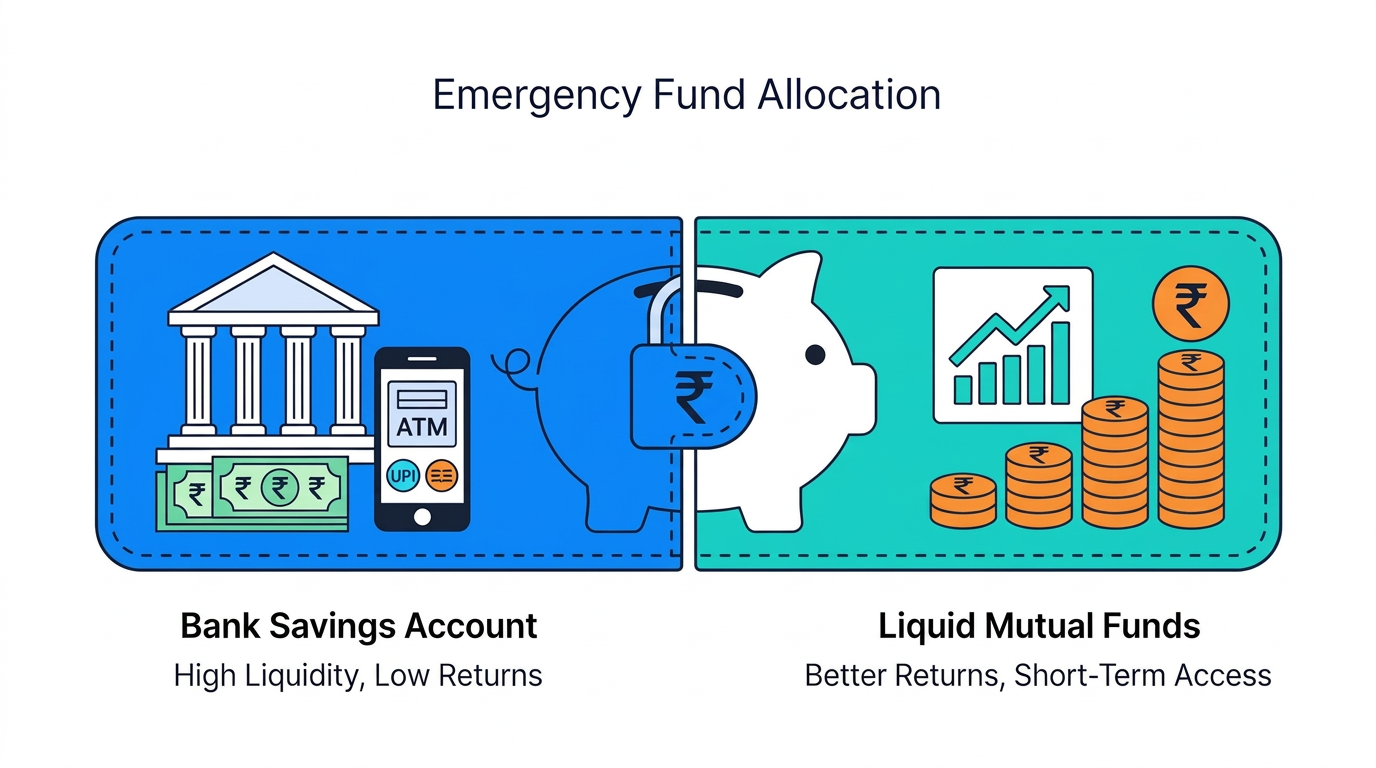

एसेट क्लास का ब्रेकअप

Dr. Pattabiraman का पोर्टफोलियो:

- 65% इक्विटी (60% म्यूचुअल फंड्स, 5% स्टॉक्स)

- 20% NPS

- 10% डेट म्यूचुअल फंड्स

- 4% PPF

- 1% कैश

इक्विटी में ज्यादातर लार्ज-कैप म्यूचुअल फंड्स, थोड़ा सा मिड और स्मॉल कैप (20%), पर अलग मिड या स्मॉल कैप फंड नहीं।

जल्दी रिटायरमेंट के स्टेप बाय स्टेप प्लान

1. खर्च का सही आंकलन करें

सिर्फ जरूरी खर्च, जैसे खाना, मेडिकल, लाइफ स्टाइल का बेसिक हिस्सा, बच्चों/बुजुर्गों के वगैर।

2. लक्ष्य निर्धारित करें

मौजूदा खर्च का 30 गुना कॉर्पस बनाने का लक्ष्य रखें

3. निवेश शुरू करें

एसआईपी या लम्पसम – लचीलापन रखें

हर साल 10-25% निवेश बढ़ाएं

4. एसेट अलोकेशन पर ध्यान दें

65% इक्विटी, बाकी NPS/PPF/डेट फंड्स वगैरह

5. रिटर्न से ज्यादा निवेश पर ध्यान

मार्केट रिटर्न कितने% आएगा, इसकी चिंता छोड़ें

हर महीने ज्यादा से ज्यादा निवेश करने पर फोकस करें

6. कंपाउंडिंग का साथ

निवेश की मात्रा जितनी तेजी से बढ़ाओगे, जल्दी रिटायरमेंट के करीब आओगे

आम गलतियां और उनका समाधान

- गलती: निवेश शुरू करके भूल जाना

- समाधान: नियमित निवेश बढ़ाते रहें

- गलती: खर्च की सही गणना न करना

- समाधान: केवल बेसिक खर्च गिनें

- गलती: रिटर्न के पीछे भागना

- समाधान: निवेश की मात्रा बढ़ाएं

- गलती: निवेश का रिकॉर्ड न रखना

- समाधान: एक्सेल या ऐप से ट्रैकिंग करें

मनोवैज्ञानिक पहलू

- जीवनशैली न बदलें, खर्च सीमित रखें

- निवेश को प्राथमिकता बनाएं

- मन में “मैं डिज़र्व करता हूँ” वाली सोच से बचें

- रिटायरमेंट की योजना बनाते समय यथार्थवादी रहें

निष्कर्ष

Dr. Pattabiraman की रणनीति सरल है, लेकिन उसे लागू करने के लिए अनुशासन चाहिए:

- खर्च का सही आंकलन करें

- हर साल निवेश बढ़ाएं (10-25%)

- 50% या उससे ज्यादा खर्च का निवेश करें

- सही एसेट अलोकेशन रखें

- मार्केट रिटर्न की चिंता छोड़ें, निवेश बढ़ाने में फोकस करें

- कंपाउंडिंग की ताकत को पहचानें

अगर ऊपर दिए गये सभी बिंदु लागू करते हैं और अनुशासन में रहते हैं तो आप जल्दी रिटायरमेंट की ओर तेज़ी से बढ़ सकते हैं।

खास टिप्स

- हर महीने निवेश बढ़ाने के तरीकों पर काम करें

- अगर सैलरी कम बढ़ती हो तो खर्च न बढ़ाएं

- लॉकडाउन, मंदी, या अन्य विपरीत परिस्थितियों में निवेश की मात्रा बनाए रखने की कोशिश करें

- निवेश को ट्रैक करें, प्लानिंग को नियमित अपडेट करें

Disclaimer

“निवेश से जुड़ा हर फैसला जोख़िमभरा होता है। कृपया निवेश करने से पहले खुद रिसर्च करें, और प्रोफेशनल सलाह लें।”

आशा है कि इस लेख ने आपको जल्दी रिटायरमेंट की ओर परिपूर्ण जानकारी दी। Dr. M. Pattabiraman की सरल, वैज्ञानिक और अनुशासित रणनीति को अपनाकर आप भी जल्दी वित्तीय स्वतंत्रता पा सकते हैं।