यह वीडियो एक ऐसे व्यक्ति की कहानी है जिसने 2014 में नौकरी जाने के डर से अपनी फाइनेंशियल जर्नी को सीरियसली लेना शुरू किया और आज बिना जॉब के लगभग 10–15 लाख रुपये महीने का पैसिव इनकम कमा रहा है।youtubeyoutube

शुरुआत: डर से बनी योजना

- 2014 में उनकी कंपनी में ले-ऑफ शुरू हुए तो उन्होंने एक्सेल शीट में अपनी सेविंग्स निकालकर देखा कि अगर नौकरी चली जाए तो कितने महीने सर्वाइव कर पाएंगे, उस समय उनके पास लगभग 18 लाख थे और वे करीब 18 महीने तक ही खर्च चला सकते थे।youtube

- इसी डर ने उन्हें यह सोचने पर मजबूर किया कि अब “मंथ-टू-मंथ” जीने के बजाय एक डिसिप्लिन्ड और स्ट्रक्चर्ड तरीके से इन्वेस्ट करना जरूरी है ताकि भविष्य में नौकरी पर पूरी तरह निर्भर न रहना पड़े।youtube+1

बचपन, पढ़ाई और करियर की जर्नी

- वे आंध्र प्रदेश के एक साधारण परिवार से हैं, सरकारी स्कूल में पढ़े, फिर इंजीनियरिंग और उसके बाद एमटेक किया और करियर की शुरुआत मेनफ्रेम डेवलपर के रूप में की।youtube

- दिलचस्प बात यह है कि कंप्यूटर साइंस वही सब्जेक्ट था जिसमें वे कभी फेल हुए थे, लेकिन आगे चलकर यही क्षेत्र उनकी कमाई का मुख्य जरिया बना और उनकी प्रोफेशनल ग्रोथ की नींव भी।youtube

- पहली सैलरी लगभग 8,000 रुपये थी और शुरुआती सालों में उन्हें यह तक पता नहीं था कि सही तरीके से निवेश कैसे करना है, EMI, बच्चों की पढ़ाई और अन्य खर्चों में ही सैलरी खत्म हो जाती थी।youtube

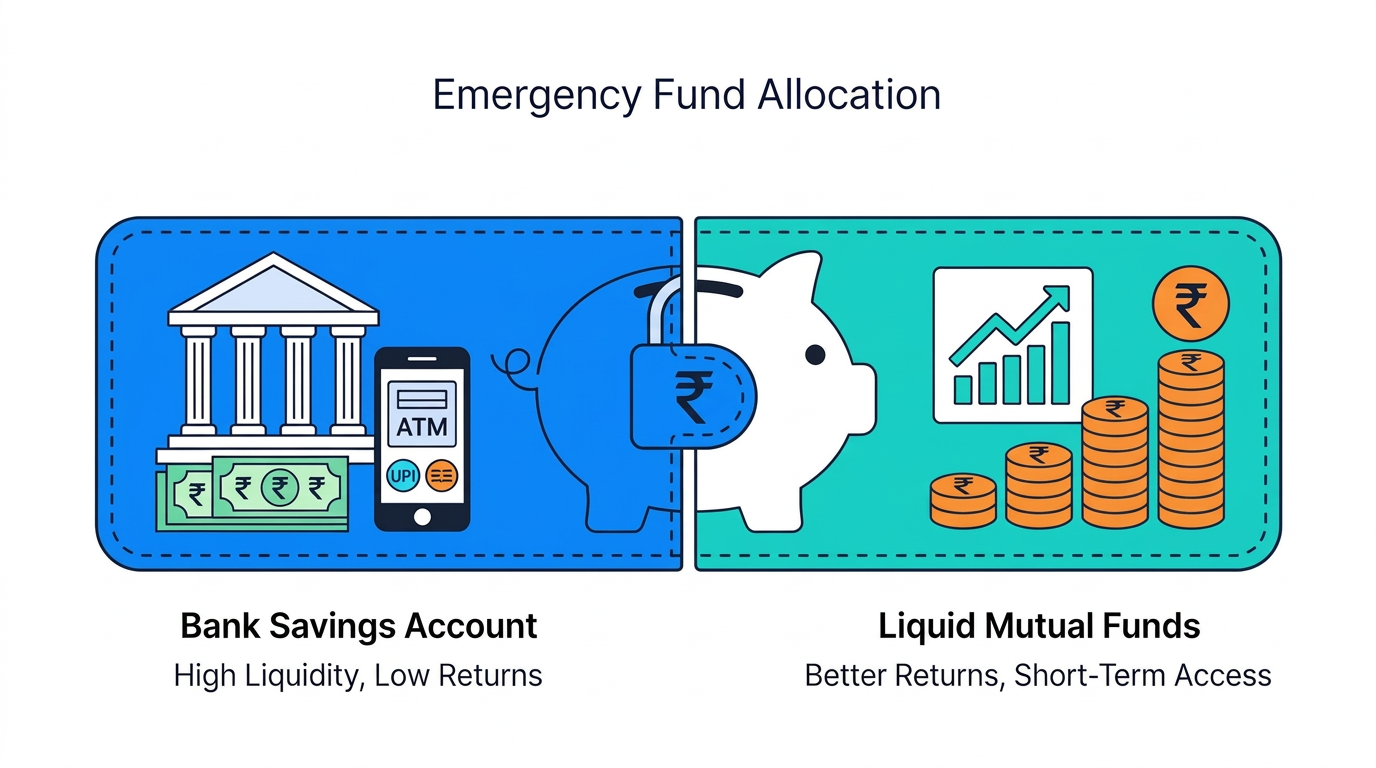

टू-अकाउंट स्ट्रैटेजी और पहली करोड़

- 2014 में उन्होंने एक सख्त सेविंग प्लान बनाया, जिसमें दो बैंक अकाउंट का नियम था: एक अकाउंट सिर्फ दिन-प्रतिदिन के खर्चों के लिए और दूसरा अकाउंट केवल सैलरी रिसीव करने और इन्वेस्टमेंट के लिए।youtube+1

- मान लीजिए सैलरी 1 लाख रुपये आती थी, तो लगभग पूरी सैलरी म्यूचुअल फंड्स या डायरेक्ट स्टॉक्स में चली जाती, जबकि दूसरे अकाउंट में पहले से रखे 5–6 लाख रुपये से घर का मासिक खर्च चलता था।youtube

- अगर सालाना बड़ा खर्च आता, जैसे बच्चों की स्कूल फीस (लगभग 1.5–2 लाख), तो वे म्यूचुअल फंड या स्टॉक से पैसे निकालकर वह फीस भरते थे, लेकिन नियमित तौर पर इन्वेस्टमेंट फ्लो को रोका नहीं।youtube

- इस स्ट्रक्चर और PF में अच्छी-खासी कॉन्ट्रिब्यूशन की वजह से 2017 तक वे अपनी पहली 1 करोड़ की नेटवर्थ तक पहुंच गए और फिर उन्होंने रिटायरमेंट की प्लानिंग सीरियसली सोचना शुरू किया।youtube

फाइनेंfinaशियल इंडिपेंडेंस नंबर और कोविड का झटका

- रिटायरमेंट के लिए उन्होंने सबसे पहले अपने मासिक खर्च का अनुमान लगाया, मान लिया कि अगर महीने का खर्च 20 लाख रुपये है तो 30 गुना रूल के हिसाब से 6 करोड़ की जरूरत होगी, फिर सिक्योरिटी के लिए 50 लाख जोड़कर 6.5 करोड़ का टारगेट रखा।youtube

- 2020 की शुरुआत में कोविड की वजह से मार्केट क्रैश हुआ और उनकी इन्वेस्टमेंट वैल्यू लगभग एक महीने में आधी रह गई, इस अनुभव ने उन्हें यह महसूस कराया कि 6.5 करोड़ जैसा कॉर्पस भी मार्केट क्रैश में काफी गिर सकता है।youtube+1

- इसीलिए उन्होंने अपना टारगेट बढ़ाकर 10 करोड़ कर दिया ताकि भविष्य में किसी भी बड़े क्रैश के बाद भी उनके पास पर्याप्त सुरक्षा मार्जिन रहे और फाइनेंशियल इंडिपेंडेंस पर खतरा न आए।youtube+1

स्टॉक्स, मल्टीबैगर और गोल्ड में भरोसा

- 2020 के कोविड क्रैश में जब मार्केट लगभग 50% गिर गया था, तब उनके कई दोस्तों ने स्टॉक मार्केट से दूरी बना ली, लेकिन उन्होंने अपने विश्वास के साथ मार्केट में बने रहकर और गिरावट में अच्छे स्टॉक्स खरीदे।youtube+1

- वे बताते हैं कि अगर उन्होंने लगभग 50 स्टॉक्स में इन्वेस्ट किया, तो उनमें से करीब 20–30 मल्टीबैगर बने, यानी इन स्टॉक्स ने कई गुना रिटर्न दिया और उनकी नेटवर्थ तेजी से बढ़ाने में मदद की।youtube+1

- उनकी फिलॉसफी यह है कि अच्छे कंपनियों में लंबी अवधि तक टिके रहने और सही वैल्यूएशन पर खरीदारी करने से ही असली वेल्थ बनती है, ट्रेडिंग से ज्यादा फोकस वैल्यू और बिजनेस क्वालिटी पर होना चाहिए।youtube

- वे सिर्फ इक्विटी में नहीं बल्कि गोल्ड और सिल्वर जैसे एसेट्स में भी रेगुलर इन्वेस्ट करते हैं, उनका मानना है कि 2000 से अब तक गोल्ड ने भी कई इंडेक्स से बेहतर लॉन्ग-टर्म रिटर्न दिए हैं, इसलिए वे लगभग हर हफ्ते थोड़ी-थोड़ी मात्रा में गोल्ड में निवेश करते रहते हैं।youtube+1

पोर्टफोलियो अलोकेशन: 50:10:25:15 मॉडल

- वर्तमान में उनका पोर्टफोलियो लगभग 50% स्टॉक्स में, 10% म्यूचुअल फंड्स में, करीब 25% रियल एस्टेट में और बाकी 15% PF व कैश में है; इसके अलावा वे गोल्ड ETF या गोल्ड फंड्स में भी हिस्सा रखते हैं।youtube+1

- यह अलोकेशन उन्हें इक्विटी की हाई ग्रोथ, रियल एस्टेट की स्टेबिलिटी और PF/कैश की सिक्योरिटी तीनों का बैलेंस देता है, ताकि वे मार्केट के उतार-चढ़ाव के बावजूद आराम से रह सकें।youtube

पोर्टफोलियो संरचना का सार

| एसेट क्लास | अनुमानित हिस्सा | मुख्य उद्देश्य |

|---|---|---|

| स्टॉक्स | 50% | ग्रोथ और मल्टीबैगर संभावनाएंyoutube |

| म्यूचुअल फंड्स | 10% | डायवर्सिफिकेशन और प्रोफेशनल मैनेजमेंटyoutube |

| रियल एस्टेट | 25% | स्थिरता, लॉन्ग-टर्म वेल्थ, कभी-कभी रेंटल आयyoutube |

| PF और कैश | 15% | सेफ्टी नेट और इमरजेंसी जरूरतेंyoutube |

| गोल्ड/सिल्वर फंड्स | (अलग से) | इंफ्लेशन से बचाव और डायवर्सिफिकेशनyoutube+1 |

मासिक खर्च और जरूरत का अंदाजा

- उनका कहना है कि आज उनकी फैमिली का सालाना खर्च लगभग 20–25 लाख रुपये के बीच है, जिसमें सबसे बड़ा हिस्सा बच्चों की शिक्षा पर जाता है, सिर्फ एक साल की स्कूल फीस ही करीब 12 लाख के आसपास पहुंच जाती है।youtube

- इसके अलावा वे शराब आदि पर खर्च नहीं करते, बस जिम/फिटनेस, कभी-कभार बाहर खाना और ट्रैवल जैसे लिमिटेड लाइफस्टाइल खर्च हैं, यानी लाइफस्टाइल आरामदायक है लेकिन दिखावे वाली फिजूलखर्ची से दूर है।youtube

पैसिव इनकम: डिविडेंड और ऑप्शन सेलिंग

- उनकी ज्यादातर इनकम अब पैसिव है; अगर कोई 2–3% डिविडेंड यील्ड वाले स्टॉक्स में बड़ा पोर्टफोलियो बनाता है तो सालाना 15–20 लाख रुपये सिर्फ डिविडेंड से कमाए जा सकते हैं, वे खुद भी अपनी इनकम का बड़ा हिस्सा ऐसे ही डिविडेंड से हासिल करते हैं।youtube+1

- दूसरा बड़ा सोर्स ऑप्शन सेलिंग है; वे अपने स्टॉक्स और म्यूचुअल फंड्स को प्लेज करके मार्जिन लेते हैं और उसके बदले सेफ, आउट-ऑफ-द-मनी ऑप्शंस बेचते हैं, जिससे हर महीने लगभग 1–2% रिटर्न जनरेट करना उनके हिसाब से मुश्किल नहीं है।youtube

- डिविडेंड और ऑप्शन सेलिंग मिलाकर उनकी महीने की पैसिव इनकम लगभग 10–15 लाख रुपये के बीच रहती है, जिससे उनका पूरा खर्च आसानी से निकल जाता है और उन्हें नौकरी करने की जरूरत नहीं रही।xyoutube

मार्केट के उतार-चढ़ाव पर नज़र

- वे कहते हैं कि अगर इतिहास देखा जाए तो स्टॉक मार्केट में गिरावट हमेशा के लिए नहीं रहती, समय के साथ मार्केट नए हाई बनाता है, इसलिए वे अल्पकालिक गिरावट से परेशान होकर अपनी स्ट्रैटेजी बदलने के पक्ष में नहीं हैं।youtube+1

- उदाहरण के तौर पर वे 2024–25 की गिरावट और फिर ट्रंप टैरिफ जैसी खबर के बाद मार्केट की रिकवरी का जिक्र करते हैं कि कैसे इंडेक्स फिर से ऊपर चला गया, इससे उनका विश्वास और मजबूत हुआ कि लंबी अवधि में मार्केट ऊपर ही जाता है।youtube+1

लाइफस्टाइल, हॉबी और फैमिली लाइफ

- पहले कॉरपोरेट जॉब में उनकी कॉल्स रात 10–11 बजे तक चलती थीं, कई साल ऐसे बीते कि उन्हें यह महसूस ही नहीं होता था कि “इवनिंग” भी कोई चीज होती है, डिनर और फैमिली टाइम पर असर पड़ता था।youtube

- अब उनके पास भरपूर समय और फ्लेक्सिबिलिटी है, वे अपनी पेंटिंग हॉबी को समय देते हैं, उन्होंने बचपन से पेंटिंग की है और नेशनल व स्टेट लेवल पर अवॉर्ड भी जीते हैं, एक मंदिर की पेंटिंग उन्होंने कर्नाटक के बदामी के पास की खूबसूरत आर्किटेक्चर से प्रेरित होकर बनाई।youtube+1

- पहले उनकी पत्नी को सुबह जल्दी उठकर उनके लिए और बच्चों के लिए टिफिन वगैरह पैक करना पड़ता था, अब वे ज्यादातर समय घर पर रहते हैं, बच्चों को स्कूल, इवेंट्स, PTM इत्यादि में खुद ले जाते हैं, जिससे घर का माहौल शांत और रिलैक्स हो गया है।youtube

हेल्थ, बैडमिंटन और फैसले

- उन्होंने लगभग 20 साल तक बैडमिंटन खेला, कॉरपोरेट और क्लब लेवल तक खेले, लेकिन घुटने की चोट के बाद डॉक्टर ने मना किया तो उन्होंने भारी मन से कम्पेटिटिव खेल छोड़ दिया और अब सिर्फ मजे के लिए खेलते हैं।youtube

- फाइनेंशियल इंडिपेंडेंस के बाद वे स्वास्थ्य और फिटनेस को ज्यादा महत्व दे रहे हैं, जिम जाते हैं और लाइफस्टाइल को बैलेंस रखने की कोशिश करते हैं, ताकि पैसे के साथ हेल्थ और टाइम भी उनके पास रहे।youtube

उनकी सीख और मैसेज

- वे अक्सर कहते हैं कि जैसे “Anybody can dance” वाली बात होती है, वैसे ही “Anybody can become financially independent”, बशर्ते कुछ चीजें फॉलो की जाएं: डिसिप्लिन्ड इन्वेस्टिंग, सही प्लानिंग, थोड़ा सा त्याग और जोखिम को समझकर मैनेज करना।instagramyoutube

- उनके लिए फाइनेंशियल इंडिपेंडेंस का मतलब सिर्फ बड़ी रकम नहीं, बल्कि यह आज़ादी है कि फैमिली के साथ समय बिताया जा सके, अपने शौक पूरे किए जा सकें और लाइफ के फैसले वेतन की तारीख देखकर नहीं बल्कि अपनी मर्जी से लिए जा सकें।youtube

यदि चाहें तो अगली बार इसी स्टोरी पर आधारित एक स्टेप-बाय-स्टेप गाइड बना सकते हैं कि 30s या 40s में बैठे किसी आम सैलरीड व्यक्ति को क्या-क्या कदम उठाने चाहिए।