प्रस्तावना: क्यों ज़रूरी है अलग वित्तीय सोच

भारत में विकलांग व्यक्तियों और उनके परिवारों के लिए वित्तीय योजना सिर्फ़ पैसों का प्रबंधन नहीं, बल्कि सम्मानजनक और सुरक्षित जीवन का आधार है। सामान्य परिवारों की तुलना में यहाँ चुनौतियाँ अधिक और विकल्प अक्सर कम दिखाई देते हैं, इसलिए सुविचारित, लम्बी अवधि की योजना अनिवार्य हो जाती है।

विकलांगता का प्रकार, उसकी गंभीरता, व्यक्ति की आय की स्थिति, परिवार का आकार और रहने वाला शहर–ये सभी मिलकर खर्चों की रूप‑रेखा तय करते हैं। कई बार आय सीमित होती है, लेकिन चिकित्सा और देखभाल के खर्च स्थायी और बढ़ते हुए होते हैं, जिससे आम सलाह से अलग, अधिक सतर्क और व्यावहारिक रणनीति की आवश्यकता पड़ती है।

विकलांग व्यक्तियों के खर्चों की वास्तविकता

वित्तीय योजना बनाने से पहले यह समझना ज़रूरी है कि विकलांग व्यक्तियों के खर्च सामान्य परिवारों से कैसे भिन्न होते हैं।

- चिकित्सा और पुनर्वास व्यय

- नियमित डॉक्टरी जाँच, दवाएँ, फिजियोथेरेपी, ऑक्यूपेशनल थेरेपी, मनोवैज्ञानिक परामर्श आदि कई बार जीवन भर चलते हैं।

- मोटर न्यूरॉन डिजीज, सेरेब्रल पाल्सी, ऑटिज़्म, गंभीर श्रवण या दृष्टि बाधा जैसी स्थितियों में सामयिक इलाज नहीं, बल्कि सतत देखभाल की ज़रूरत होती है, जिससे मासिक खर्च स्थायी रूप से बढ़े रहते हैं।

- सहायक उपकरण और तकनीक

- व्हीलचेयर, वॉकर, कृत्रिम अंग, हियरिंग एड, ब्रेल डिस्प्ले, स्क्रीन‑रीडर सॉफ्टवेयर, विशेष फ़ोन या लैपटॉप, इन सबकी शुरुआती कीमत ही नहीं, बल्कि मरम्मत व बदलने की लागत भी जुड़ती है।

- कई सरकारी योजनाएँ सहायक उपकरणों पर सब्सिडी देती हैं, लेकिन फिर भी उच्च गुणवत्ता वाले उपकरण अक्सर अतिरिक्त स्वयं के योगदान की माँग करते हैं।

- देखभाल करने वालों की लागत (Caregiver Cost)

- जो लोग स्वयं चल‑फिर नहीं सकते या दैनिक कार्य नहीं कर पाते, उन्हें घर पर या संस्थान में सहायता की ज़रूरत होती है, जो अक्सर पूर्णकालिक या अंशकालिक भुगतानित देखभालकर्ता के रूप में सामने आती है।

- घर के किसी सदस्य के लगातार देखभाल में लगे रहने से उसकी आय की संभावना भी घट सकती है, जो अप्रत्यक्ष आर्थिक बोझ बन जाती है।

- आवागमन और पहुँच (Accessibility) खर्च

- निजी वाहन में रैम्प, हैंड कंट्रोल, लिफ्ट, विशेष सीटिंग आदि का खर्च, या बार‑बार कैब/ऑटो से आने‑जाने पर अतिरिक्त व्यय सामान्य परिवारों की तुलना में अधिक हो सकता है।

- कई बार घर को ही व्हीलचेयर‑फ्रेंडली बनाने के लिए संरचनात्मक बदलाव (रैम्प, ग्रैब बार, चौड़े दरवाज़े) कराने पड़ते हैं, जो एकमुश्त लेकिन भारी खर्च बन सकते हैं।

इन सब कारणों से विकलांग व्यक्तियों के बजट में अनिवार्य, “रुके न जा सकने वाले” खर्चों का अनुपात अधिक होता है, जिस पर कोई कटौती आसानी से नहीं की जा सकती।

आय, सरकारी योजनाएँ और सुरक्षा जाल

किसी भी वित्तीय योजना की रीढ़ आय का स्रोत और उसकी स्थिरता होती है। विकलांग व्यक्तियों के लिए यह दो स्तरों पर देखना चाहिए: स्वयं की आय और सरकार/समाज से मिलने वाला सहयोग।

- स्वरोजगार और कौशल‑आधारित आय

- कई विकलांग व्यक्ति पूर्णकालिक नौकरी न मिलने पर फ्रीलांसिंग, घर से काम, ऑनलाइन सेवाएँ, ट्यूशन, कंसल्टिंग या छोटे व्यवसाय जैसे विकल्प अपनाते हैं।

- राष्ट्रीय दिव्यांगजन वित्त एवं विकास निगम (NDFDC) जैसे संस्थान रियायती ब्याज पर ऋण देकर स्वरोजगार और कौशल विकास को बढ़ावा देते हैं, जिससे आय की स्वतंत्र संरचना बनाना संभव हो सकता है।

- सरकारी पेंशन और भत्ते

- विभिन्न राज्यों और केंद्र शासित प्रदेशों में 40% या उससे अधिक विकलांगता होने पर मासिक पेंशन, भत्ता या अन्य आर्थिक सहायता की योजनाएँ चलती हैं, जिनकी राशि और मानदंड अलग‑अलग हो सकते हैं।

- उत्तर प्रदेश, दिल्ली, पुडुचेरी आदि में चलाई जा रही योजनाएँ यह दिखाती हैं कि कम आय वाले परिवारों के लिए यह नियमित पेंशन न्यूनतम सुरक्षा जाल का काम करती है, भले ही यह पूरी ज़रूरत न पूरी कर पाए।

- स्वास्थ्य बीमा और विशेष योजनाएँ

- केंद्र और कुछ राज्य सरकारों द्वारा दिव्यांगजनों के लिए विशेष स्वास्थ्य बीमा योजनाएँ चलाई जा रही हैं, जैसे कुछ योजनाएँ बिना प्री‑इंश्योरेंस मेडिकल परीक्षण के एक तय सीमा तक अस्पताल व्यय कवर करती हैं।

- निजी या समूह स्वास्थ्य बीमा खरीदते समय यह देखना ज़रूरी है कि पूर्व‑स्थित विकलांगता या उससे जुड़ी बीमारियों को किस शर्तों पर कवर किया जा रहा है, क्योंकि कई बार वेटिंग पीरियड या आंशिक बहिष्करण लागू होते हैं।

- छात्रवृत्ति और शिक्षा संबंधी योजनाएँ

- उच्च शिक्षा, कौशल प्रशिक्षण और प्रोफेशनल कोर्स के लिए रियायती ब्याज पर ऋण, छात्रवृत्ति और फीस में छूट जैसी कई योजनाएँ विकलांग छात्रों के लिए उपलब्ध हैं, जिनकी जानकारी संबंधित विभागों की वेबसाइटों पर मिलती है।

इन स्रोतों से मिलने वाली सहायता को नियमित आय का हिस्सा मानकर समग्र नकदी प्रवाह (cash flow) की योजना बनाना वित्तीय सुरक्षा की दिशा में पहला व्यावहारिक कदम है।

बजट, आपातकालीन कोष और जोखिम प्रबंधन

यथार्थवादी मासिक बजट

विकलांग व्यक्ति या उनके परिवार के लिए सबसे ज़रूरी है कि बजट में “ज़रूरी” और “वैकल्पिक” खर्चों का अंतर साफ़ दिखे।

- ज़रूरी खर्चों में दवाएँ, थेरेपी, देखभालकर्ता की फीस, किराया या होम लोन की किस्त, भोजन, बिजली‑पानी, न्यूनतम परिवहन आदि आते हैं जिन्हें रोका नहीं जा सकता।

- वैकल्पिक खर्चों में मनोरंजन, विलासिता, छुट्टियाँ, महँगे गैजेट, ब्रांडेड वस्त्र आदि आते हैं, जिन्हें ज़रूरत पड़ने पर कम किया जा सकता है।

एक सरल नियम यह हो सकता है कि हर महीने पहले ज़रूरी खर्च और नियत बचत/निवेश निकालें, उसके बाद ही वैकल्पिक खर्च की सीमा तय करें।

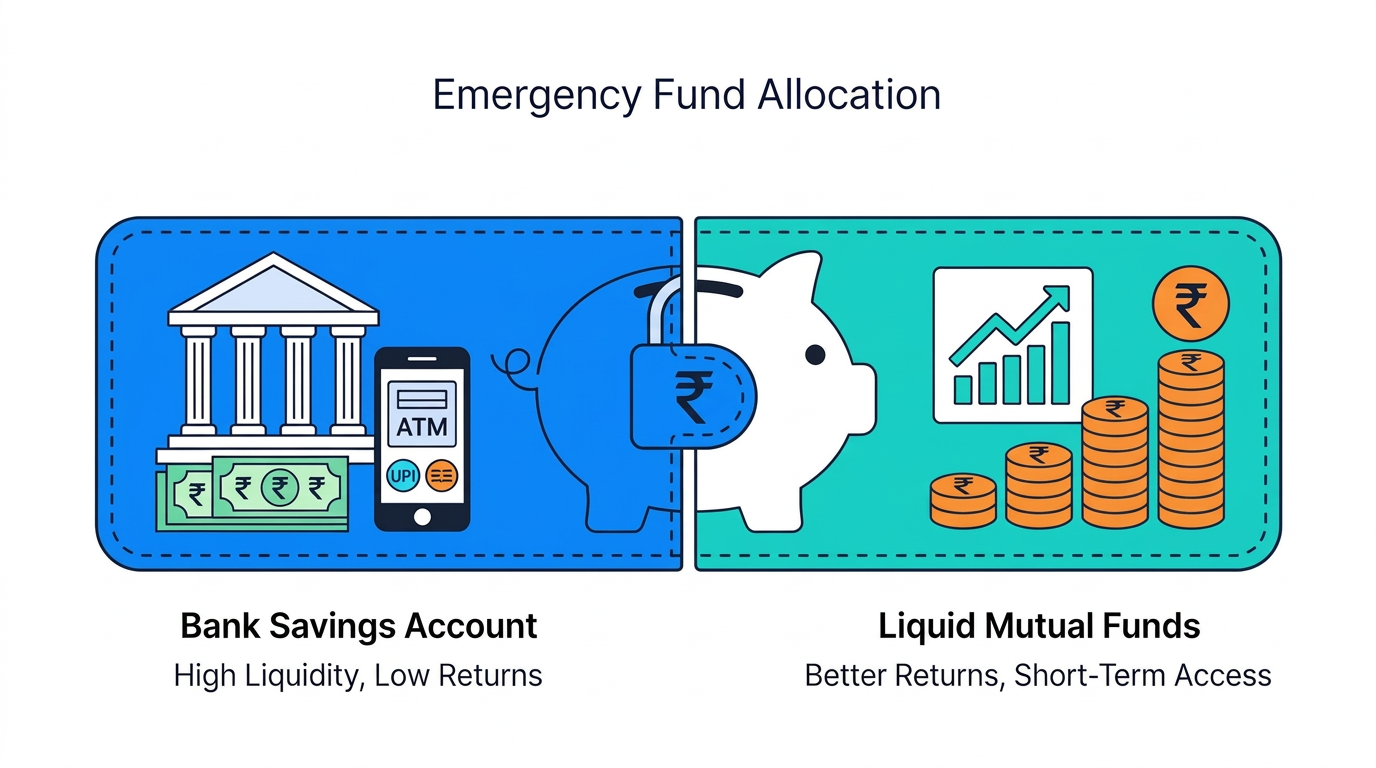

आपातकालीन और बैकअप फंड

- सामान्य सलाह में 3–6 महीने के खर्च के बराबर आपातकालीन फंड रखने की बात कही जाती है, लेकिन विकलांगता से जुड़े परिवारों के लिए अक्सर 9–12 महीने के नियमित खर्च जितना फंड अधिक सुरक्षित माना जाता है।

- इसके साथ ही, सहायक उपकरणों और बड़े इलाज के लिए एक अलग “बैकअप फंड” या डिप्रिसिएशन फंड बनाना व्यावहारिक है, ताकि अचानक होने वाले बड़े व्यय के समय मुख्य आपातकालीन फंड पूरी तरह खत्म न हो जाए।

जोखिम प्रबंधन और बीमा

- स्वास्थ्य बीमा के साथ‑साथ जीवन बीमा और यदि संभव हो तो व्यक्तिगत दुर्घटना बीमा भी देखना चाहिए, ताकि किसी कमाने वाले सदस्य की मृत्यु या अक्षमता की स्थिति में बाकी परिवार के लिए आर्थिक सुरक्षा बनी रहे।

- बीमा लेते समय सम एश्योर्ड तय करते हुए यह अनुमान लगाना चाहिए कि यदि कमाने वाला सदस्य न रहे, तो कितने वर्षों तक मासिक खर्च, इलाज और देखभाल को कवर करना होगा।

दीर्घकालीन निवेश रणनीति

विकलांग व्यक्तियों या उनके परिजनों के लिए निवेश का उद्देश्य अक्सर “अधिकतम रिटर्न” के बजाय “निरंतर, भरोसेमंद आय और पूँजी संरक्षण” होता है।

- एसेट एलोकेशन (संपत्ति मिश्रण)

- इक्विटी (शेयर/इक्विटी म्यूचुअल फंड), डेट (बॉन्ड, डेट फंड, पीपीएफ, आरडी), और लिक्विड साधन (सेविंग्स अकाउंट, लिक्विड फंड, शॉर्ट‑टर्म एफडी) के बीच संतुलित मिश्रण किसी भी लम्बी अवधि की योजना का आधार होता है।

- जिन परिवारों की आय स्थिर और जोखिम सहनशीलता मध्यम है, वे लम्बी अवधि के लक्ष्यों (जैसे रिटायरमेंट, बच्चे की लम्बी देखभाल) के लिए इक्विटी का कुछ हिस्सा रख सकते हैं, लेकिन आपातकालीन और 3–5 वर्ष के भीतर के लक्ष्यों के लिए अधिकतर धन सुरक्षित साधनों में रखना बेहतर माना जाता है।

- सरल और पारदर्शी उत्पाद

- जटिल संरचित उत्पाद, उच्च जोखिम वाले डेरिवेटिव, या समझने में कठिन नॉन‑ट्रांसपेरेंट स्कीमों से सामान्यतः बचना उपयोगी होता है, क्योंकि बाद में यदि अभिभावक न रहें तो आश्रित या नामित ट्रस्टी इन्हें संभालने में मुश्किल महसूस कर सकते हैं।

- फ्लेक्सी‑कैप, मल्टी‑कैप, बैलेंस्ड एडवांटेज जैसे तुलनात्मक रूप से सरल म्यूचुअल फंड योजनाएँ कई निवेशकों के लिए सुविधाजनक विकल्प बन सकती हैं, बशर्ते जोखिम प्रोफ़ाइल और समय‑सीमा स्पष्ट हो।

- मुद्रास्फीति और मेडिकल कॉस्ट का प्रभाव

- मेडिकल इंफ्लेशन कई बार सामान्य महँगाई से तेज़ होता है, इसलिए केवल सुरक्षित, कम रिटर्न वाले साधनों पर निर्भर रहने से लम्बी अवधि में वास्तविक क्रयशक्ति घट सकती है।

- इसके समाधान के तौर पर, दीर्घकालीन हिस्से में कुछ नियंत्रित इक्विटी निवेश शामिल करना, और समय‑समय पर पोर्टफोलियो की समीक्षा करना ज़रूरी है, ताकि रिटर्न कम से कम महँगाई से थोड़ा ऊपर रहे।

स्पेशल नीड्स ट्रस्ट और उत्तराधिकार योजना

जिन परिवारों के पास ऐसा बच्चा या सदस्य हो जो जीवन भर किसी न किसी पर आर्थिक व प्रशासनिक रूप से निर्भर रहेगा, उनके लिए सबसे बड़ा प्रश्न होता है–“हमारे बाद इसका क्या होगा?” इसी का उत्तर है–सुविचारित उत्तराधिकार योजना और आवश्यकता पड़ने पर स्पेशल नीड्स ट्रस्ट।

- स्पेशल नीड्स ट्रस्ट क्या है?

- यह एक कानूनी ढाँचा है जिसमें किसी विकलांग व्यक्ति के हित में संपत्तियाँ रखी जाती हैं और एक या अधिक ट्रस्टी उन संपत्तियों का प्रबंधन करते हैं।

- ट्रस्ट की राशि से लाभार्थी के इलाज, देखभाल, रहने, शिक्षा, सहायक उपकरण आदि के खर्च दिए जाते हैं, जबकि लाभार्थी सामान्य अर्थों में सीधे पैसे का मालिक नहीं होता, ताकि दुरुपयोग की संभावना कम हो।

- इन्वेस्टमेंट पॉलिसी स्टेटमेंट (IPS)

- ट्रस्ट के साथ एक लिखित निवेश नीति बनाना उपयोगी होता है, जिसमें यह स्पष्ट किया जाता है कि धन किस अनुपात में इक्विटी, डेट और लिक्विड साधनों में रहेगा, सालाना अधिकतम कितनी निकासी होगी, और आपात स्थिति में क्या नियम होंगे।

- IPS यह भी निर्धारित कर सकता है कि केवल विनियमित, सरल उत्पादों का ही उपयोग होगा, और यदि पोर्टफोलियो में बड़ी गिरावट आए तो जोखिम कैसे घटाया जाएगा, ताकि कोष पूरे जीवन भर टिक सके।

- वसीयत, नामांकन और संरक्षक

- यदि औपचारिक ट्रस्ट न भी बनाएं, तो भी वसीयत बनवाना, सभी खातों और बीमा पॉलिसियों में सही नामांकन दर्ज करना, और किसी विश्वसनीय रिश्तेदार/दोस्त को भविष्य के संरक्षक के रूप में चुनना अत्यंत महत्वपूर्ण है।

- अधिकांश परिवार यही चाहते हैं कि उनकी अनुपस्थिति में भी निर्णय वही लोग लें जो भावनात्मक रूप से जुड़े हों लेकिन आर्थिक रूप से जिम्मेदार और भरोसेमंद हों; इसलिए संरक्षक या ट्रस्टी चुनते समय दीर्घकालीन भरोसे और क्षमता दोनों पर विचार करना चाहिए।

तकनीक, पहुँच और वित्तीय साक्षरता

आज ज्यादातर बैंकिंग और निवेश सेवाएँ डिजिटल हो रही हैं, जो एक तरफ सुविधाजनक हैं, पर दूसरी तरफ दृष्टिबाधित या मोटर‑दिक्कत वाले व्यक्तियों के लिए चुनौतियाँ भी पैदा करती हैं।

- सभी ऐप या वेबसाइट स्क्रीन‑रीडर, कीबोर्ड नेविगेशन, या वॉइस कमांड के लिए पूर्ण‑सुलभ नहीं होते, जिससे स्वतंत्र रूप से निवेश या लेन‑देन करना कठिन हो सकता है।

- कुछ सरकारी और बैंकिंग संस्थान ब्रेल कार्ड, सुगम एटीएम, बोलने वाली मशीनें, और आसान मोबाइल इंटरफ़ेस विकसित कर रहे हैं, पर इनकी पहुँच अभी सर्वव्यापी नहीं हुई है; उपयोगकर्ताओं को स्वयं जागरूक होकर यह पूछना पड़ता है कि कौन‑सी सेवा सुलभ है।

वित्तीय साक्षरता कार्यक्रमों, वेबिनार, और सरल हिन्दी/स्थानीय भाषा में उपलब्ध सामग्री का लाभ उठाकर विकलांग व्यक्ति और उनके परिवार अपनी वित्तीय स्थिति पर अधिक आत्मनिर्भर नियंत्रण पा सकते हैं।

व्यावहारिक कदम: कहाँ से शुरू करें?

यदि आप या आपके परिवार में कोई सदस्य विकलांग है और अभी तक संगठित वित्तीय योजना नहीं बनाई है, तो शुरुआती रूप में ये कदम लिए जा सकते हैं।

- अगले 12 महीनों के वास्तविक खर्च (खासकर मेडिकल, देखभाल, किराया/होम लोन, शिक्षा) का विस्तृत अनुमान बनाएं।

- सरकारी पेंशन, सहायता योजनाएँ, स्वास्थ्य बीमा और किसी विशेष ऋण/सब्सिडी की पात्रता जाँचें और जहाँ संभव हो, आवेदन करें।

- कम से कम 6–9 महीने के ज़रूरी खर्च जितना आपातकालीन फंड बनाना प्राथमिक लक्ष्य रखें; इसे धीरे‑धीरे एसबी अकाउंट, लिक्विड फंड या शॉर्ट‑टर्म एफडी में जमा करें।

- लम्बी अवधि के लिए सरल और पारदर्शी निवेश योजना बनाएं, जिसमें जोखिम क्षमता के अनुसार थोड़ी बहुत इक्विटी और बाकी सुरक्षित साधन शामिल हों; यदि संभव हो तो किसी योग्य सेबी‑रजिस्टर्ड निवेश सलाहकार या वित्तीय योजनाकार से परामर्श लें।

- यदि आश्रित जीवन भर किसी पर निर्भर रहेगा, तो वसीयत/ट्रस्ट, नामांकन और भविष्य के संरक्षक पर समय रहते निर्णय लें और उसे कानूनी रूप दें।

निष्कर्ष: सम्मानजनक जीवन की ओर

विकलांग व्यक्तियों की वित्तीय योजना का मूल लक्ष्य सिर्फ़ खर्च पूरा करना नहीं, बल्कि गरिमा, स्वतंत्रता और सुरक्षा के साथ जीवन जीने की स्थिति बनाना है। चुनौतियाँ चाहे जितनी हों, समय पर शुरू की गई योजना, सरकारी योजनाओं की सही जानकारी, संतुलित निवेश और परिवार की स्पष्ट रणनीति मिलकर एक मजबूत वित्तीय सुरक्षा जाल तैयार कर सकती है।

यदि आप चाहें तो इस मसौदे के किसी हिस्से को और विस्तार, उदाहरण या आँकड़ों के साथ संशोधित करके बिल्कुल असाइनमेंट‑तैयार लेख जैसा रूप भी दिया जा सकता है।